Consulenza Superbonus 110% Umbria

In questa sezione potrai scoprire come beneficiare al meglio e senza rischi del Superbonus 110% per le ristrutturazioni grazie al supporto di un Avvocato. Zero rischi per le famiglie, per l’impresa e per chi acquista il credito in fase di realizzazione degli interventi per l’efficientamento energetico e l’adeguamento sismico.

La Guida Completa al Superbonus 110% (Ebook)

Finalmente pubblicata la Guida Completa alle Agevolazioni per un Superbonus 110% Facile e Sicuro. Uno strumento semplice e flessibile che raccoglie tutta la normativa, con Spiegazioni chiare, Schemi riassuntivi, Analisi dei casi pratici, Tabelle esplicative e Allegati tecnici per gli approfondimenti. Una sintesi completa che rappresenta una Mappa per districarsi nel complesso sistema delle agevolazioni del Superbonus 110% (Ecobonus e Sismabonus). Una pubblicazione adatta sia ai professionisti, sia alle imprese e sia alle famiglie….per poco tempo scontata in promozione come offerta lancio.

Offerta Lancio € 9,90

Anziché € 25,00

Solo per pochi giorni

Parte 1

Introduzione

Quadro generale storico

Definizioni

Normativa e Documenti

In cosa consiste

Chi può usufruirne

Ambito oggettivo

Titoli idonei

La detrazione

Parte 2

Interventi Trainanti – Master

Interventi Trainati – Slave

Interventi Antisismici

Requisiti degli interventi

Detrazione spettante

Cumulabilità

Alternative alle detrazioni

Le regole dell’opzione

Cessione o sconto

Altre spese ammissibili

Le Regole del Gioco – Superbonus 110%

Zero pensieri…grazie al nostro supporto

Quella del Superbonus 110% rappresenta un’occasione per tantissime famiglie e tantissime imprese. Attenzione però, le “Regole del Gioco” sono molto complesse e a tratti macchinose e richiedono una grande preparazione e specializzazione sulle tematiche tecniche, legislative, degli adempimenti amministrativi e dei numerosi passaggi burocratici. Una grande opportunità che però impone alle famiglie che vogliono ristrutturare la propria casa gratis, di avvalersi di professionisti che le assistano passo dopo passo, soprattutto nella comprensione e nella stipula dei vari contratti necessari per tutelare il diritto ad avere qualcosa “gratis”.

Anche le imprese che eseguono le opere e l’eventuale soggetto terzo che acquista il credito hanno necessità di prestare attenzione e tutelarsi con contratti efficaci ed efficienti. I contratti saranno alla base della regolazione dei rapporti tra tutte le parti nei vari passaggi, sia in termini di intervento edilizio e sia in termini di cessione della relativa detrazione.

È infatti necessario che si tenga in considerazione che errori, anche di terzi, potrebbero ricadere sul beneficiario originale in tutto o in parte o impedire all’acquirente del credito di poterne beneficiare in tutto o in parte.

Per questo il nostro studio legale, da sempre specializzato nella materia dell’edilizia, delle detrazioni fiscali e delle relative cessioni, ha deciso di mettere in campo questo strumento online finalizzato ad agevolare o chiarire dubbi a quanti vogliono usufruire con rischio zero di questa grande opportunità.

A Chi spetta il Superbonus 110% ?

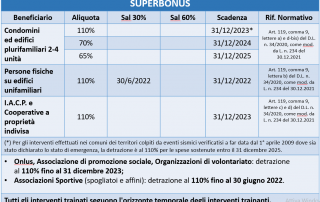

Possono usufruire della detrazione al 110% tutti i contribuenti sia residenti che non residenti (pure se titolari di reddito d’impresa) che possiedono l’immobile sia prima casa e sia seconda casa dove verrà realizzato l’intervento. Nel dettaglio:

- le persone fisiche

- i contribuenti titolari di reddito d’impresa (persone fisiche, società di persone, società di capitali)

- le associazioni tra professionisti e gli enti (pubblici/privati) che non svolgono attività commerciale

- i titolari di reddito d’impresa (solo con riferimento ai fabbricati utilizzati per l’attività imprenditoriale)

- i titolari di un diritto sull’immobile, i condòmini (per gli interventi sulle parti comuni condominiali) e gli inquilini che hanno l’immobile in comodato

- il familiare/coniuge o convivente more uxorio che vive con il possessore/detentore dell’immobile dove verrà realizzato l’intervento (a patto che sostenga personalmente la spesa).

Le due novità fanno riferimento all’ecobonus e il sismabonus, saliti entrambi al 110%. A chi effettuerà dunque (tra il 1 luglio 2020 e il 31 dicembre 2022, salvo proroghe) lavori di efficientamento energetico e riduzione del rischio sismico sulla prima casa e sulla seconda casa, verrà quindi restituita tramite detrazione la spesa completa suddivisa in cinque quote di pari importo, più un bonus aggiuntivo del 10%.

Richiedi un appuntamento per una consulenza sul Superbonus 110%

Procedi all’acquisto utilizzando il bottone sottostante, per poter fissare un appuntamento con l’Avvocato Davide Calcedonio Di Giacinto. Potrai proporre domande, quesiti e sciogliere i dubbi che ti attanagliano.

L’appuntamento è a pagamento e ha un costo di € 200,00 ( compreso di IVA e CPA) che verranno richiesti prima di entrare al colloquio con l’avvocato e detratti dal momento che diventerai nostro cliente!

L’appuntamento avverrà online, in videoconferenza su Zoom o mediante Call WhatsApp, per una durata non superiore a 60 minuti.

Effettuato il pagamento tramite portale cliccando sul bottone sottostante, saremo noi a ricontattarti per fissare il giorno e l’orario più adatta alle tue esigenze.

Niente da fare per l’estensione del superbonus del 110% alle strutture alberghiere che restano escluse.

Se si tratta di lavori su villette a schiera, il limite è 50 mila euro. Per i condomini da 2 a 8 unità, il limite di spesa scende da 60 a 40 mila euro da moltiplicare per le unità. Nei condomini più grandi, 30 mila euro a unità.

La sola sostituzione degli infissi di un immobile non rientra tra gli interventi previsti per usufruire del superbonus 110%. Per poter rientrare nelle detrazioni fiscali, dovrebbe essere eseguito insieme ad uno degli interventi principali indicati dal decreto. In tal caso le spese dell’intero intervento potranno essere detratte fino ad un tetto massimo definito per ogni tipologia d’intervento.

Il contribuente può optare per la trasformazione del corrispondente importo della detrazione fiscale in credito d’imposta, con facoltà di successiva cessione ad altri soggetti, inclusi istituti di credito e altri intermediari finanziari.

Le detrazioni saranno ripartire tra gli aventi diritto in cinque quote annuali di pari importo. Il credito d’imposta è usufruito con la stessa ripartizione in quote annuali con la quale sarebbe stata utilizzata la detrazione. La quota di credito d’imposta non utilizzata nell’anno non può essere usufruita negli anni successivi, e non può essere richiesta a rimborso.

La normativa prevede anche un’estensione del Superbonus agli IACP, Istituto Autonomo Case Popolari, fino a giugno 2022 in modo da agevolare l’edilizia popolare.

Se si parla di riscaldamento, i massimali sono di 20 mila euro a unità per gli edifici più piccoli e 15 mila per quelli più grandi. Nelle ville unifamiliari, 30 mila.

I lavori di rifacimento dei frontalini non rientrano tra le spese detraibili. Per quanto riguarda l’intervento del tetto, sarà possibile detrarne le spese solo se

- confinante con un ambiente riscaldato;

- se l’intervento riguarda almeno il 25% della superficie disperdente dell’edificio in oggetto;

- se si dimostra, con apposita certificazione, che l’intervento ha apportato un miglioramento di almeno due classi della prestazione energetica dell’edificio.

Al professionista spettano responsabilità ed attestazioni in merito all’intervento soggetto all’agevolazione.

La detrazione si calcola sulle spese documentate e rimaste a carico del contribuente, sostenute dal 1° luglio 2020 e fino al 31 dicembre 2021. Indipendentemente dalla data di avvio degli interventi cui le spese si riferiscono, per l’applicazione dell’aliquota corretta occorre far riferimento:

- alla data dell’effettivo pagamento (criterio di cassa) per le persone fisiche, gli esercenti arti e professioni e gli enti non commerciali;

- alla data di ultimazione della prestazione, indipendentemente dalla data dei pagamenti, per le imprese individuali, le società e gli enti commerciali (criterio di competenza).

La normativa prevede anche l’estensione del superbonus al 110% per l’efficientamento energetico anche per la ristrutturazione degli spogliatoi delle associazioni e delle società sportive dilettantistiche. L’agevolazione viene estesa anche alle associazioni del terzo settore.

Restano fuori quegli immobili adibiti a seconda casa – ville, castelli e case di lusso – che sono considerati ‘di lusso’ e quindi nelle categorie catastali A1, A8 e A9.

Se il negozio fa parte di un condominio ed il proprietario è una persona fisica, gli interventi di efficientamento energetico “condominiali” potranno usufruire delle agevolazioni fiscali inerenti il bonus del 110%.

In merito agli interventi rientranti nelle agevolazioni Sismabonus devono attestare la congruità delle spese sostenute in relazione agli interventi agevolati. Stipulare una polizza di assicurazione della responsabilità civile, con massimale adeguato al numero delle attestazioni o asseverazioni rilasciate e agli importi degli interventi oggetto delle predette attestazioni o asseverazioni e, comunque, non inferiore a 500mila euro, al fine di garantire ai propri clienti e al bilancio dello Stato il risarcimento dei danni eventualmente provocati dall’attività prestata.

Il contribuente deve richiedere ai soggetti abilitati (commercialisti, notai e ragionieri iscritti alle Camere di Commercio, centri di assistenza fiscale) un visto di conformità dei dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione d’imposta per gli interventi agevolati. I dati relativi all’opzione sono comunicati esclusivamente in via telematica secondo le modalità disposte dall’Agenzia delle entrate.

Interpello Superbonus 110%

Il tuo caso specifico non è ben chiaro? Hai paura di commettere errori? Niente Paura, ci occuperemo noi di proporre Interpetto all’Agenzia delle Entrate per avere una soluzione definitiva e con pieno valore attuativo.

L’interpello, infatti, è un’istanza che il contribuente rivolge all’Agenzia delle Entrate prima di attuare un comportamento fiscalmente rilevante, per ottenere chiarimenti in relazione a un caso concreto e personale in merito all’interpretazione, all’applicazione o alla disapplicazione di norme di legge di varia natura relative a tributi erariali.

In pratica, l’interpello fornito sul caso proposto vincola l’Agenzia delle Entrate; infatti, quest’ultima, non potrà emettere atti impositivi e/o sanzionatori difformi dal contenuto della risposta fornita in sede di interpello, sempre che quanto prospettato dal contribuente coincida con quanto accertato. Attenzione: la risposta all’interpello non ha valore per gli altri contribuenti. L’interpello infatti interessa esclusivamente il singolo contribuente che ha formulato l’istanza e questioni specifiche e non si estende a terzi. Quindi occorre un interpello per ogni singolo caso specifico e per ogni singolo contribuente.

ABC….per iniziare

Il Decreto Rilancio, nell’ambito delle misure urgenti in materia di salute, sostegno al lavoro e all’economia, nonché di politiche sociali connesse all’emergenza epidemiologica da COVID-19, ha incrementato al 110% l’aliquota di detrazione delle spese sostenute dal 1° luglio 2020 al 31 dicembre 2022, a fronte di specifici interventi in ambito di efficienza energetica, di interventi di riduzione del rischio sismico, di installazione di impianti fotovoltaici nonché delle infrastrutture per la ricarica di veicoli elettrici negli edifici (cd. Superbonus).

Le nuove disposizioni che consentono di fruire di una detrazione del 110 per cento delle spese, si aggiungono a quelle già vigenti che disciplinano le detrazioni dal 50 all’85 per cento delle spese spettanti per gli interventi di:

- recupero del patrimonio edilizio, in base all’articolo 16-bis del TUIR inclusi quelli di riduzione del rischio sismico (cd. sismabonus) attualmente disciplinato dall’articolo 16 del decreto legge n. 63 del 2013;

- riqualificazione energetica degli edifici (cd. ecobonus), in base all’articolo 14 del decreto legge n. 63 del 2013. Per questi interventi, attualmente sono riconosciute detrazioni più elevate quando si interviene sulle parti comuni dell’involucro opaco per più del 25% della superficie disperdente o quando con questi interventi si consegue la classe media dell’involucro nel comportamento invernale ed estivo, ovvero quando gli interventi sono realizzati sulle parti comuni di edifici ubicati nelle zone sismiche 1, 2 o 3 e sono finalizzati congiuntamente alla riqualificazione energetica e alla riduzione del rischio sismico.

Altra importante novità, introdotta dal Decreto Rilancio, è la possibilità generalizzata di optare, in luogo della fruizione diretta della detrazione, per un contributo anticipato sotto forma di sconto dai fornitori dei beni o servizi (cd. sconto in fattura) o, in alternativa, per la cessione del credito corrispondente alla detrazione spettante.

Tale possibilità, infatti, riguarda non solo gli interventi ai quali si applica il cd. Superbonus ma anche quelli:

- di recupero del patrimonio edilizio;

- di recupero o restauro della facciata degli edifici esistenti (cd. bonus facciate);

- per l’installazione di colonnine per la ricarica dei veicoli elettrici.

Consulta il tuo Avvocato di Fiducia per avere maggiori informazioni. Oltre ai tecnici, l’Avvocato rappresenta una delle figure più importanti per gestire gli adempimenti e regolare i contratti tra le varie parti.

In cosa Consiste il Superbonus 110%

L’agevolazione fiscale consiste in detrazioni dall’imposta lorda ed è concessa quando si eseguono interventi che aumentano il livello di efficienza energetica degli edifici esistenti o riducono il rischio sismico degli stessi.

In particolare, il Superbonus, spetta, a determinate condizioni, per le spese sostenute per interventi effettuati su parti comuni di edifici , su unità immobiliari funzionalmente indipendenti e con uno o più accessi autonomi dall’esterno, site all’interno di edifici plurifamiliari, nonché sulle singole unità immobiliari.

In particolare, ai sensi dell’articolo 119 del Decreto Rilancio, le detrazioni più elevate sono riconosciute per le spese documentate e rimaste a carico del contribuente, sostenute dal 1° luglio 2020 al 31 dicembre 2022, per le seguenti tipologie di interventi (cd. “trainanti”) di:

- isolamento termico delle superfici opache verticali, orizzontali e inclinate che interessano l’involucro degli edifici, compresi quelli unifamiliari, con un’incidenza superiore al 25% della superficie disperdente lorda dell’edificio medesimo o dell’unità immobiliare sita all’interno di edifici plurifamiliari che sia funzionalmente indipendente e disponga di uno o più accessi autonomi dall’esterno;

- sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento, e/o il raffrescamento e/o la fornitura di acqua calda sanitaria sulle parti comuni degli edifici, o con impianti per il riscaldamento, e/o il raffrescamento e/o la fornitura di acqua calda sanitaria sugli edifici unifamiliari o sulle unità immobiliari site all’interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno;

- interventi antisismici di cui ai commi da 1-bis a 1-septies dell’articolo 16 del decreto-legge n. 63 del 2013 (cd. sismabonus).

Il Superbonus spetta anche per le seguenti ulteriori tipologie di interventi (cd. “trainati”), a condizione che siano eseguiti congiuntamente con almeno uno degli interventi trainanti precedentemente elencati:

- di efficientamento energetico rientranti nell’ecobonus, nei limiti di spesa previsti dalla legislazione vigente per ciascun intervento (cfr. Tabella n. 1);

- l’installazione di infrastrutture per la ricarica di veicoli elettrici negli edifici di cui all’art. 16-ter del citato decreto-legge n. 63 del 2013.

Il Superbonus spetta, infine, anche per i seguenti interventi, a condizione che siano eseguiti congiuntamente con almeno uno degli interventi di isolamento termico o di sostituzione degli impianti di climatizzazione invernale o di riduzione del rischio sismico, precedentemente elencati:

- l’installazione di impianti solari fotovoltaici connessi alla rete elettrica sugli edifici indicati all’articolo 1, comma 1, lettere a), b), c) e d), del decreto del Presidente della Repubblica 26 agosto 1993, n. 412;

- l’installazione contestuale o successiva di sistemi di accumulo integrati negli impianti solari fotovoltaici agevolati.

CONTENZIOSO SUL SUPERBONUS 110%

Hai eseguito interventi con il Superbonus 110% ma ci sono stati dei problemi? I lavori non sono stati eseguiti a regola d’arte? Non è stato realizzato quello che ti aspettati? Hai subito un accertamento fiscale e/o urbanistico? Qualcosa è andato storto?

PRIMA DI TUTTO CALMA E ATTENZIONE!

Non commettere più errori: contatta un Avvocato Esperto di Superbonus 110% e consigliati per trovare la soluzione al tuo problema.

Il Contenzioso in materia di Superbonus 110% sarà una delle materie che più di tutte affollerà i Tribunali Italiani nei prossimi anni a causa dell’estrema complessità del sistema e delle norme in campo: farraginose e poco chiare.

In effetti chi sta già svolgendo i lavori o li ha già conclusi ha timore che qualcosa non possa andare bene, che possano esserci errori in itinere e che un domani l’Agenzia delle Entrate possa bussare alla porta per pretendere delle somme ecc….

Se hai timori per le attività che devi intraprendere o magari è già successo qualcosa, contatta un Avvocato esperto in materia di Superbonus 110% per avere un consulto o per avviare un contenzioso e difenderti così in giudizio.

Evita contenzioni, cause e controversie inutili: chiedi una consulenza legale ad un Avvocato esperto di Superbonus 110%

CASI PRATICI – SUPERBONUS 110%

Federica, che abita in un edificio unifamiliare, vuole cambiare la sua vecchia caldaia con una a condensazione con classe energetica A, e sostituire i serramenti.

Federica potrà beneficiare del Superbonus per entrambi gli interventi , a condizione che con gli stessi si consegua il miglioramento di due classi energetiche, asseverato mediante l’attestato di prestazione energetica (A.P.E.).

Un Condominio vuole realizzare, come intervento trainante, un impianto centralizzato per la sola produzione di acqua calda sanitaria per una pluralità di utenze.

Il Condominio per avere diritto al Superbonus, nel rispetto del comma 6 dell’art. 5 del d.P.R. n. 412 del 1993, dovrà dotare l’impianto centralizzato di produzione di acqua calda sanitaria di un proprio generatore di calore differente da quello destinato alla climatizzazione invernale, salvo impedimenti di natura tecnica o nel caso che si dimostri che l’adozione di un solo generatore produca un beneficio energetico.

Vittorio, che vive in un’unità immobiliare in un edificio sottoposto ai vincoli previsti dal codice dei beni culturali e del paesaggio, vuole sostituire i serramenti. Può beneficiare del Superbonus?

Vittorio potrà fruire del Superbonus per le spese sostenute per la sostituzione dei serramenti, anche se non viene realizzato nessun intervento trainante (cappotto termico o sostituzione dell’impianto di climatizzazione invernale) sull’edificio condominiale, purché la sostituzione dei serramenti determini il miglioramento delle due classi energetiche ovvero, se non possibile, il passaggio alla classe energetica più alta.

F.A.Q. sul Superbonus 110%

Si, salvo l’ipotesi in cui l’edificio sia sottoposto ad almeno uno dei vincoli previsti dal codice dei beni culturali e del paesaggio, di cui al decreto legislativo 22 gennaio 2004, n.42, o gli interventi strutturali siano vietati da regolamenti edilizi, urbanistici e ambientali. In tali casi, la detrazione o il credito d’imposta al 110% si applica a tutti gli interventi di riqualificazione energetica, previsti dall’ecobonus, anche se non eseguiti congiuntamente ad almeno uno degli interventi trainanti, ferma restando la condizione che tali interventi portino a un miglioramento minimo di 2 classi energetiche oppure, ove non possibile, il conseguimento della classe energetica più alta.

Sì, fermo restando la necessità di eseguire almeno uno degli interventi trainanti, è necessario conseguire un miglioramento di almeno due classi energetiche dell’edificio (condominio o unifamiliare) o delle unità immobiliari situate all’interno di edifici plurifamiliari le quali siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno. Il miglioramento di almeno due classi energetiche potrà essere ottenuto anche realizzando, congiuntamente ad almeno uno degli interventi trainanti, tutti gli altri interventi previsti dall’ecobonus (come la sostituzione di infissi, serramenti, schermature solari, sistemi di building automation, etc.), compresa anche l’installazione di impianti fotovoltaici e sistemi di accumulo per l’energia prodotta, e dovrà essere dimostrato mediante la redazione di due appositi attestati di prestazione energetica, ante e post intervento, secondo le indicazioni che saranno specificate

nel decreto che sarà emanato ai sensi del comma 3-ter dell’articolo 14 del decreto-legge n. 63 del 2013.

Sì, la legge specifica che dove non sia possibile conseguire il miglioramento di due classi energetiche, sia sufficiente il conseguimento della classe energetica più alta, per l’appunto l’A4.

No, la parte non utilizzata di detrazione in un determinato anno non può essere utilizzata negli anni successivi.

Sì, con la norma del Superbonus, è possibile effettuare alcuni interventi di ristrutturazione (riqualificazione energetica e antisismico) senza alcun esborso monetario optando, secondo le modalità stabilite con Provvedimento del Direttore dell’Agenzia delle entrate, in luogo della detrazione fiscale, per lo sconto in fattura. In questo caso, l’impresa riceverà un credito d’imposta pari al 110% del valore dello sconto applicato in fattura.

L’impresa potrà utilizzare direttamente il credito d’imposta in compensazione in F24 in cinque quote annuali o, potrà cederlo a qualunque altro soggetto (imprese, banche, privati cittadini, etc.).

Il credito d’imposta potrà essere ceduto illimitatamente a qualsiasi soggetto.

No, il cessionario che ha acquistato il credito in buona fede non perde il diritto ad utilizzare il credito d’imposta.

Chi vive in condominio potrà fruire del Superbonus per tutti gli interventi di efficientamento energetico sulle parti comuni (interventi trainanti) che danno diritto alla detrazione al 110%.

L’esecuzione di almeno un intervento trainante dà diritto, inoltre, ad effettuare su ogni singola unità immobiliare gli interventi previsti dall’ecobonus quali per esempio la sostituzione degli infissi, la sostituzione del generatore di calore dell’impianto di climatizzazione autonomo esistente e se necessario l’eventuale adeguamento dei sistemi di distribuzione (per, esempio i collettori e i tubi), emissione (per esempio i corpi scaldanti comprendenti anche i sistemi a pavimento purché compatibili con il generatore di calore) nonché i sistemi di regolazione e trattamento dell’acqua. In più è possibile installare impianti fotovoltaici, sistemi di accumulo e colonnine per la ricarica dei veicoli elettrici. Gli impianti fotovoltaici, i sistemi di accumulo e le colonnine possono essere installati sia sulle parti comuni che sulle singole unità immobiliari. Si precisa che tali interventi dovranno essere realizzati contestualmente agli interventi “trainanti”, e che dovranno comportare un miglioramento di almeno due classi energetiche oppure, ove non possibile, il conseguimento della classe energetica più alta.

Sì, a condizione che il tetto sia elemento di separazione tra il volume riscaldato e l’esterno, che anche assieme ad altri interventi di coibentazione eseguiti sull’involucro opaco incida su più del 25% della superficie lorda complessiva disperdente e che gli interventi portino al miglioramento di due classi energetiche dell’edificio, anche congiuntamente agli altri interventi di efficientamento energetico e all’installazione di impianti fotovoltaici e sistemi di accumulo.

La sostituzione del generatore di calore è sufficiente per godere della detrazione al 110%. Sono ammesse le spese relative all’adeguamento dei sistemi di distribuzione (tubi), emissione (sistemi scaldanti) e regolazione (sonde, termostati e valvole termostatiche).

Si se l’intervento è effettuato congiuntamente ad uno degli interventi trainanti effettuati dal condominio, si certifica il miglioramento di almeno due classi energetiche dell’edificio e le finestre comprensive di infissi possiedono le caratteristiche di trasmittanza termica indicate nel decreto 19 febbraio 2007 .

Si, se l’intervento è effettuato congiuntamente ad uno degli interventi trainanti effettuati dal condominio, e la caldaia possiede le caratteristiche indicate nell’articolo 14 del decreto legge n. 63 del 2013.

Sono incentivati al 110% gli interventi per la sostituzione di impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria, purché si consegua il miglioramento di due classi energetiche. E’ possibile quindi installare l’impianto di sola produzione di acqua calda sanitaria se questa funzione era assolta dallo stesso generatore di calore destinato anche alla climatizzazione invernale. In linea con il comma 6 dell’art. 5 del d.P.R. n. 412 del 1993 che, per le nuove installazioni e le ristrutturazioni, prevede che l’impianto centralizzato di produzione di acqua calda sanitaria per una pluralità di utenze debba essere dotato di un proprio generatore di calore differente da quello destinato alla climatizzazione invernale salvo impedimenti di natura tecnica o nel caso che si dimostri che l’adozione di un solo generatore produca un beneficio energetico. In linea con l’intervento ammesso all’ecobonus è consentita soltanto la produzione di acqua calda con pompa di calore e collettori solari termici.

Sì, anche al fine di consentire che gli interventi nel loro complesso realizzino il miglioramento di almeno due classi energetiche dell’edificio.

Per gli interventi sulle parti comuni degli edifici, ogni condomino godrà della detrazione calcolata sulle spese imputate in base alla suddivisione millesimale degli edifici, o secondo i criteri individuati dall’assemblea condominiale.

Sì, anche il locatario, con un contratto registrato di locazione, può beneficiare della detrazione al 110% (ricordando che, ai fini dell’esecuzione dei lavori, è necessaria l’approvazione del proprietario).

Cumulabilità con altre agevolazioni

Per gli interventi diversi da quelli che danno diritto al Superbonus restano applicabili le agevolazioni già previste dalla legislazione vigente in materia di riqualificazione energetica.

Si tratta, in particolare, delle detrazioni spettanti per:

- interventi di riqualificazione energetica rientranti nell’ecobonus non effettuati congiuntamente a quelli che danno diritto al Superbonus, per i quali la detrazione attualmente prevista7 va dal 50% al 85% delle spese sostenute, in base alla tipologia di interventi effettuati, da ripartire in 10 quote annuali;

- l’installazione di impianti solari fotovoltaici, diversi da quelli che danno diritto al Superbonus che rientrano, invece, tra gli interventi finalizzati al risparmio energetico di cui all’articolo 16-bis, comma 1, lett. h), del TUIR, nonché dell’installazione contestuale o successiva dei sistemi di accumulo funzionalmente collegati agli impianti solari fotovoltaici stessi. Ai sensi di tale ultimo articolo, la detrazione è attualmente pari al 50% delle spese sostenute da ripartire in 10 quote annuali;

- l’installazione di infrastrutture per la ricarica di veicoli elettrici negli edifici, diverse da quelle che danno diritto al Superbonus, che rientrano tra gli interventi ammessi alla detrazione di cui all’articolo 16-ter del decreto-legge n. 63 del 2013, pari al 50% delle spese sostenute, da ripartire

tra gli aventi diritto in 10 quote annuali di pari importo.

Se l’intervento realizzato ricade in diverse categorie agevolabili, il contribuente potrà avvalersi, per le medesime spese, di una sola delle predette agevolazioni, rispettando gli adempimenti specificamente previsti in relazione alla stessa.

Qualora, invece, si realizzano più interventi riconducibili a diverse fattispecie agevolabili il contribuente potrà fruire di ciascuna agevolazione, nell’ambito di ciascun limite di spesa, a condizione che siano distintamente contabilizzate le spese riferite ai diversi interventi e siano rispettati gli adempimenti specificamente previsti in relazione a ciascuna detrazione.

Superbonus 110% Ecobonus Sismabonus Detrazioni Fiscalità Regole Adempimenti Assicurazioni Pro Soluto Pro Solvendo Rischi Fregatura Contratti Tecnici Notai Avvocati revisori Commercialisti Ingegneri Architetti Geometri Adeguamento sismico Finestre Caldaie Condizionatori Pompe calore Building Automation Biomasse Seconde case villette Prima casa facciata cappotto termico termosifoni Pittura Massetto Riscaldamento a pavimento Problemi ditte che acquistano il credito sconto in fattura banche assicurazioni casa gratis Ristrutturare gratis studio legale trova avvocato esperto sul superbonus 110% esempio contratti superbonus 110%

CONTATTACI

Siamo pronti ad accogliere le tue richieste per fornirti una consulenza specializzata.

Studio Legale

Avv. Davide Calcedonio Di Giacinto

P. Iva 01701420679

Via Roma, 16

64025 – Pineto (TE)

studio@digiacinto.it

+39 328.0535635